本文深度解析房地产增值税预缴税款的计算公式。文章详细介绍了预缴税款的计算过程,包括应税销售额、税率、扣除项目等因素的考量。通过具体案例,解释了公式应用的实际操作,帮助读者理解如何准确计算预缴税款,确保企业合规经营,避免税务风险。文章旨在为房地产企业提供实用的税务指导,促进企业的稳健发展。

本文目录导读:

随着经济的发展,房地产业已成为我国重要的经济支柱,在房地产交易过程中,增值税的预缴税款计算显得尤为重要,了解房地产增值税预缴税款的计算公式,有助于企业和个人合理筹划税务,提高经济效益,本文将详细介绍房地产增值税预缴税款的计算公式及其相关要素。

房地产增值税概述

房地产增值税是指在房地产转让、销售等环节,对增值部分征收的一种税收,增值税的预缴税款,即在房地产交易过程中,按照一定规则预先缴纳的税款,预缴税款有助于税务部门及时收取税收,稳定财政收入。

房地产增值税预缴税款计算公式

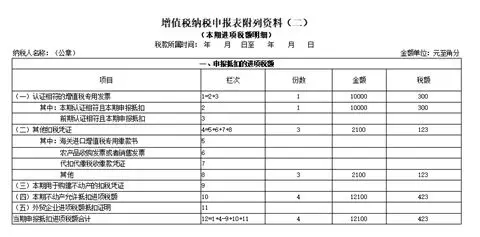

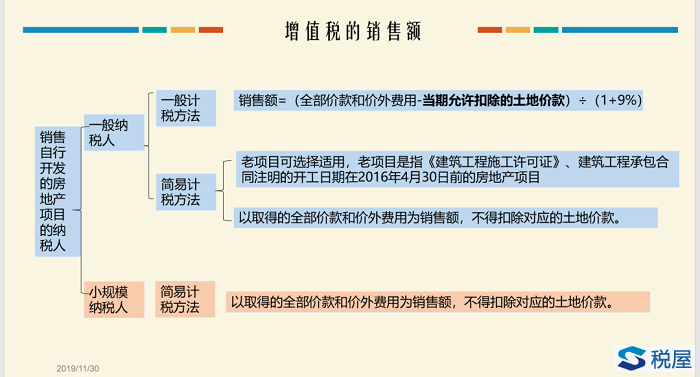

房地产增值税预缴税款计算公式是:预缴税款 = 预售房款 × 预征率,预售房款指的是房地产企业在销售房屋时收到的预售款项,预征率则由当地政府根据房地产市场的实际情况确定。

计算步骤与要点

1、确定预售房款:预售房款一般指的是房地产企业在销售房屋时收到的款项,包括首付款、分期付款等,在计算预售房款时,需排除回迁户购房、非商品房等不需要缴纳增值税的款项。

2、确定预征率:预征率由地方政府根据房地产市场状况制定,不同地区、不同时间段可能会有所不同,企业需关注当地政府发布的税务政策,以便准确了解预征率。

3、进行计算:根据公式,将预售房款与预征率相乘,即可得出预缴税款。

注意事项

1、及时了解税务政策:税务政策可能会随着市场环境的变化而调整,企业和个人需关注当地政府发布的税务政策,以便及时调整税务筹划。

2、准确核算预售房款:在计算预售房款时,需排除不需要缴纳增值税的款项,如回迁户购房、非商品房等,否则可能导致税款计算不准确。

3、遵守税收法规:企业和个人在缴纳增值税时,需遵守相关税收法规,确保税款的合规性。

实例分析

假设某房地产企业在某城市开发一楼盘,预售房款总额为1亿元,当地政府规定的预征率为3%,根据公式,该企业应预缴的增值税款为:1亿 × 3% = 300万元。

在实际操作中,企业需关注税务政策的调整,以便准确计算预缴税款,企业还需确保预售房款核算的准确性,避免税款计算误差。

房地产增值税预缴税款计算公式的意义

1、有助于税务部门及时收取税收,稳定财政收入。

2、有助于房地产企业合理筹划税务,提高经济效益。

3、有助于房地产市场健康发展,维护市场秩序。

房地产增值税预缴税款的计算公式是房地产企业和个人进行税务筹划的重要工具,了解并正确运用该公式,有助于企业和个人合理避税,提高经济效益,关注税务政策的调整,遵守税收法规,也是企业和个人在房地产交易中必须重视的问题。

房地产增值税预缴税款的计算公式是房地产企业进行税务管理的重要组成部分,企业和个人应加强对该公式的了解和应用,以便更好地进行税务筹划,提高经济效益。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号