期货价差套利特点分析:该策略主要关注期货市场中的价格差异,通过在不同期货合约间寻找套利机会。其特点包括:利用市场短期失衡,捕捉价格回归机会;强调对期货市场深度、广度和流动性的理解;操作灵活,适应多种市场情况;风险可控,通过合理计算价差和设定止损点来管理风险;适合中长期投资,注重基本面分析。这种套利方式有助于投资者在期货市场获取稳定的收益。

本文目录导读:

项目背景

期货市场作为金融市场的重要组成部分,其价格变动对于经济运行的预测和风险管理具有重要意义,随着全球经济的不断发展和金融市场的日益繁荣,期货市场的参与者越来越多,市场竞争也日趋激烈,在这样的背景下,期货价差套利作为一种重要的交易策略,受到了广泛关注和应用,期货价差套利主要通过对不同期货合约之间的价差进行分析和交易,以实现获利,本文将对期货价差套利的特点进行深入分析,并探讨数据整合在其中的重要性、技术特点、数据整合方案设计、实施效果、面临的挑战与应对策略,以及其在推动行业数字化转型方面的作用。

数据整合的重要性

在期货价差套利交易中,数据整合具有至关重要的地位,期货市场涉及大量的价格信息、交易数据、宏观经济数据等,这些数据对于分析和预测期货价差的变动具有关键作用,通过对这些数据进行整合和处理,可以有效提高分析的准确性和效率,数据整合有助于发现隐藏在大量数据中的规律和趋势,为交易决策提供有力支持,随着大数据和人工智能技术的不断发展,数据整合在期货价差套利交易中的地位将越来越重要。

技术特点

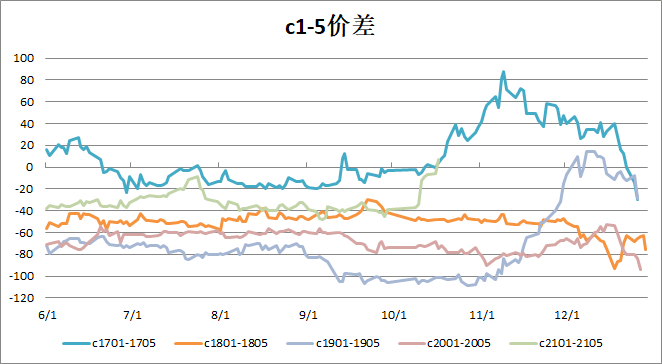

1、数据分析技术:期货价差套利交易依赖于大量的数据分析技术,包括统计分析、机器学习、深度学习等,通过对历史数据进行分析,可以预测期货价差的变动趋势,从而提高交易的准确性。

2、算法交易技术:在期货价差套利交易中,算法交易技术的应用也十分广泛,通过设计合理的交易算法,可以实现自动化交易,提高交易效率和准确性。

3、风险管理技术:期货市场具有高风险性,因此风险管理技术在期货价差套利交易中具有重要意义,通过运用风险管理技术,如止损、仓位控制等,可以有效降低交易风险。

数据整合方案设计

1、数据收集:收集期货市场的价格信息、交易数据、宏观经济数据等。

2、数据处理:对收集到的数据进行清洗、整合、归一化等处理,以便进行后续分析。

3、数据分析:运用统计分析、机器学习、深度学习等数据分析技术对数据进行分析,以发现规律和趋势。

4、数据可视化:将分析结果进行可视化展示,以便交易者更好地理解和应用。

5、交易策略制定:根据分析结果制定交易策略,并进行优化和调整。

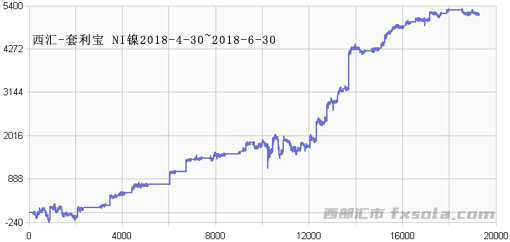

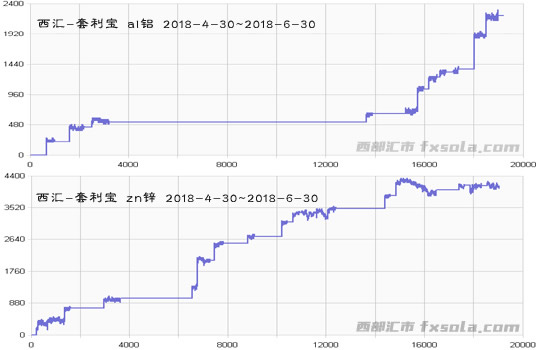

实施效果

通过数据整合方案的设计和实施,期货价差套利交易可以实现以下效果:

1、提高交易效率和准确性:通过自动化交易和数据分析技术,可以提高交易的效率和准确性。

2、降低交易成本:通过优化交易策略和风险管理,可以降低交易成本。

3、发现交易机会:通过数据分析和挖掘,可以发现更多的交易机会。

4、提高风险管理能力:通过运用风险管理技术,可以有效降低交易风险。

面临的挑战与应对策略

1、数据获取难度:期货市场的数据获取难度较大,需要与相关机构进行合作或购买数据,应对策略:积极寻求合作机会,购买正规的数据源。

2、数据分析技术难度:数据分析技术需要较高的专业知识和技能,应对策略:加强人才培养和团队建设,引入专业的数据分析机构进行合作。

3、市场竞争压力:期货市场的竞争日益激烈,需要不断提高交易策略和风险管理水平,应对策略:持续关注市场动态,优化交易策略,加强风险管理。

期货价差套利作为一种重要的交易策略,在期货市场中具有广泛的应用前景,数据整合在期货价差套利交易中具有重要意义,可以提高交易的效率和准确性,降低交易成本,发现更多的交易机会,通过数据分析技术的不断发展和应用,期货价差套利交易将越来越智能化和自动化,也面临着数据获取难度、数据分析技术难度和市场竞争压力等挑战,需要不断加强人才培养和团队建设,积极寻求合作机会,优化交易策略,加强风险管理,以应对未来的挑战。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号